Operações com criptoativos deverão ser informadas à Receita Federal

A partir de agosto deste ano, pessoas físicas, jurídicas e corretoras que realizem operações com criptoativos terão que prestar informações à Receita Federal. Os criptoativos são popularmente conhecidos como “moedas virtuais”, sendo o Bitcoin a mais famosa entre elas.

A coleta de informações sobre operações com criptoativos tem se intensificado em vários países, após a constatação de que grupos estariam se utilizando do sistema para cometer crimes como lavagem de dinheiro, sonegação e financiamento ao tráfico de armas e terrorismo. Como as transações em criptomoedas podem ser feitas à margem do sistema financeiro tradicional e em anonimato, quadrilhas estariam se aproveitando disto para praticar crimes. Um caso famoso ocorrido em 2017 foi o ataque cibernético a hospitais britânicos que impediu o uso dos computadores das instituições médicas. Para liberar o uso dos computadores, os hospitais foram forçados a pagar aos sequestradores virtuais um resgate utilizando criptomoedas, por serem mais difíceis de rastrear.

Publicada hoje no Diário Oficial da União, a Instrução Normativa RFB 1.888/2019 prevê que as operações que forem realizadas em ambientes disponibilizados pelas Exchanges de criptoativos domiciliadas no Brasil, serão informadas pelas próprias Exchanges, sem nenhum limite de valor. As Exchanges funcionam como corretoras do mercado de criptoativos, permitindo a compra e venda da moeda virtual entre os usuários, dentre outras operações.

As operações realizadas em Exchanges domiciliadas no exterior e as operações realizadas entre as próprias pessoas físicas ou jurídicas sem intermédio de corretoras, serão reportadas pelas próprias pessoas físicas e jurídicas. Nestas hipóteses, as informações deverão ser prestadas sempre que o valor mensal das operações, isolado ou conjuntamente, ultrapassar R$ 30 mil.

Dentre as informações de interesse, serão informadas a data da operação, o tipo de operação, os titulares da operação, os criptoativos usados na operação, a quantidade de criptoativos negociados, o valor da operação em reais e o valor das taxas de serviços cobradas para a execução da operação, em reais, quando houver. A instrução normativa também estipula o valor das multas para os casos de prestação de informações incorretas ou fora do prazo.

Fonte: RFB / Portal Contábeis

Documentos que devo entregar mensalmente ao contador

O objetivo principal de uma contabilidade, além de uma assessoria em um planejamento fiscal, tributário e financeiro, é manter a empresa em dia com suas obrigações legais para que a empresa permaneça regular.

O contador apenas conseguirá fazer o seu trabalho se o empreendedor enviar mensalmente algumas informações e documentos dentro dos prazos previstos em leis, de maneira organizada e correta.

Segue abaixo um check list de documentos para a contabilidade a serem enviados mensalmente:

• Movimento Fiscal

Os documentos fiscais devem ser enviados a contabilidade até o dia 5 do mês seguinte.

1. Notas Fiscais: todas as notas fiscais de entrada e saída (produtos e serviços) e conhecimento de transportes;

2. Arquivos Eletrônicos: XML de Notas Fiscais e SPED Fiscal ou arquivo Sintegra.

• Movimento Contábil/Financeiro

Os documentos contábeis válidos, devem ser enviados também até o dia 5 do mês subsequente.

1. Extratos bancários: para comprovação de todos os movimentos bancários do período;

2. Relatório do movimento bancário: relatório descritivo de todo o movimento bancário (é uma “tradução” do extrato com histórico que possa ser identificado)

3. Demais movimentações bancárias: pagamentos, transferências, saques, aplicações, etc.;

4. Contratos: pagamento de seguros e financiamentos, por exemplo;

5. Despesas: combustíveis, limpeza, brindes e pequenas despesas gerais que podem ocorrer no dia a dia.

6. Pagamentos diversos: quaisquer outros documentos pagos pelo banco ou pelo caixa.

• Controle de Estoque

Faz parte do checklist de fechamento contábil mensal, o não menos importante relatório do estoque no final de cada mês.

O inventário é importante para a apuração do custo de mercadoria vendida. Estas informações de apuração são de caráter interno e devem ser discutidas com o contador para serem realizadas da melhor forma, pois este, tem menos influência sobre a sua realização.

Fonte: Portal Contábeis

Simples Nacional: Quem pode ser optante? Principais pontos positivos e negativos

Um dos grandes desafios dos empreendedores brasileiros está relacionado ao pagamento dos tributos. E não se trata apenas do valor referente aos impostos. Mas também, da complexidade do sistema, uma vez que exigia muito tempo e prejudicava especialmente os pequenos empresários.

Foi pensando nisso que o Governo Federal criou o Simples Nacional. Entenda tudo sobre este regime tributário: o que é, vantagens e desvantagens, como calcular as suas taxas, dentre outras informações!

O que é o Simples Nacional?

O Simples Nacional é um regime de tributação criado pela Lei Geral. O regime pode ser adotado pelas micro e pequenas empresas de qualquer região do Brasil. O maior objetivo desse regime é facilitar a vida dos empreendedores. Isso acontece porque ele unifica oito impostos diferentes em um único documento, ou seja, um único boleto.

Levando em conta que muitas vezes micro e pequenas empresas não têm recursos para terceirizar a contabilidade, isso se torna responsabilidade do empresário. Pensando por esse lado, esse regime tributário é de grande ajuda. Aderindo a ele, fica mais fácil controlar o pagamento dos tributos e mais difícil esquecer de pagar algum imposto.

Se comparado ao regime do Lucro Presumido, por exemplo, a diminuição de tributação é de cerca de 54%, segundo dados da Secretaria da Micro e Pequena Empresa, que também afirmam que desde a criação do regime do Simples Nacional, mais de 8,7 milhões de empresas já aderiram a esse sistema e até o começo de 2014, foram responsáveis pelo pagamento de mais de R$ 250 bilhões somados de contribuições destinados aos cofres públicos.

Os oito impostos unificados no Simples

- Programa de Integração Nacional – PIS

- Instituto Nacional de Seguridade Social – INSS

- Imposto sobre Produtos Industrializados – IPI

- Imposto sobre Circulação de Mercadorias e Serviços – ICMS

- Imposto sobre Circulação de Serviços – ISS

- Contribuição Social sobre o Lucro Líquido – CSLL

- Contribuição para o Financiamento da Seguridade Social – Cofins

- Imposto de Renda da Pessoa Jurídica – IRPJ.

Lembrando que o IRPJ, CSLL, PIS, Cofins e IPI são tributos de competência federal; o INSS é um imposto da previdência; o ICMS é estadual e o ISS é municipal.

Quem pode ser optante do Simples Nacional?

Conforme mencionado, o programa foi elaborado para atender as empresas de micro e pequeno porte, assim definidas pela Lei Geral.

Atualmente, é considerada uma microempresa aquela que tem um faturamento de no máximo R$ 360 mil. A pequena empresa, por sua vez, deve faturar anualmente no máximo R$ 4.800.000. Entretanto, se uma pequena empresa pertencer a um estado brasileiro que represente menos do que % do PIB (Produto Interno Bruto) nacional, o teto de faturamento será mais baixo.

Em 2015, 11 estados foram listados nesta situação:

- Acre, Amapá, Rondônia e Roraima: faturamento máximo de R$ 1,800,000

- Alagoas, Maranhão, Mato Grosso, Mato Grosso do Sul, Pará, Piauí e Tocantins: faturamento máximo de R$ 2.520.000

O Simples Nacional também serve para os microempreendedores individuais, que faturam até R$ 60.000. O microempreendedor individual não é considerado parte das MPEs (micro e pequenas empresas). Mas, ele também é regulamentado pela Lei Geral e é por isso que pode aderir ao Simples se assim desejar.

O primeiro passo para optar pelo Simples Nacional é verificar se a empresa se enquadra nas condições para essa tributação. Nem todos os negócios podem optar por este regime, como veremos mais adiante. Portanto, será preciso verificar também quais atividades são permitidas no Simples Nacional.

Apenas micro e pequenas empresas (ME), empresas de pequeno porte (EPP) e microempresário individual (MEI) podem optar por essa tributação.

Além disso, a empresa não pode ter débitos em aberto com o governo. E também, deve se enquadrar nas atividades descritas na tabela do Simples Nacional. Segundo a Lei Geral, o regime tributário do Simples Nacional também pode ser chamado de Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte.

O que é a Lei Geral?

Já que essa é a lei que determina quem pode ou não se cadastrar, é fundamental compreender o que ela é e como funciona.

Essa lei foi instituída pela Lei Complementar Federal 123/2006. E, também pode ser encontrada pelo nome de Estatuto Nacional da Microempresa e da Empresa de Pequeno Porte. Seu intuito é oficializar o tratamento concedido pelo Estado para as micro e pequenas empresas.

Ou seja, é uma lei que regulamenta o favorecimento das MPEs. Isso, sabendo que elas são essenciais para o desenvolvimento econômico do país. Portanto, é de acordo com a Lei Geral que se define quais são as micro e pequenas empresas de acordo com o seu faturamento e ela também agrega o programa do Simples Nacional.

É importante saber que o Estatuto também fomenta esses empreendimentos e a economia do país de outras formas. Assim, incentivando a geração de empregos, a distribuição de renda e a inclusão social da população que vive no Brasil. Ao tornar os processos de tributação mais fáceis e acessíveis, reduzindo a sua burocracia, essa lei busca reduzir a informalidade. Com isso, toda a economia acaba saindo muito fortalecida.

Desde que a Lei Geral foi instituída, tornou-se mais fácil abrir e fechar novos negócios. E, também obter crédito para financiar as atividades relativas ao empreendimento.

Quem não pode optar pelo Simples Nacional?

Algumas empresas são vedadas, ou seja, proibidas de participar desse regime de tributação. São elas:

- pessoas jurídicas que constituem cooperativas. Nesse caso, a única exceção é se a cooperativa for voltada para consumo;

- empresas que têm a maior ou menor parte de seu capital formado por outras pessoas jurídicas e pessoas jurídicas nas quais o sócio ou dirigente tenha participação em outra empresa, com fins lucrativos e com renda mensal bruta que ultrapasse o limite aceito pelo programa.

Além dessas que foram citadas acima, também não entram as sucursais ou filiais de empresas que tenham sede no exterior. Isso porque a finalidade do programa é incentivar o empreendedorismo brasileiro. Se houver sócio morando fora do país, também não é possível aderir a esse sistema.

Outra característica que impede a participação de uma empresa no Simples é a presença de capital proveniente de empresa pública. Independente de ela ser da esfera federal, estadual ou municipal.

Entidades que atuem na terceirização de mão de obra são impedidas de se cadastrar no regime de tributação em questão. Também aquelas que produzem e comercializam alguns determinados produtos, como cigarros e bebidas alcoólicas. Exceto pequenos produtores de bebidas alcoólicas, que só não poderão se enquadrar no Simples Nacional em caso de produzir ou vender por atacado, de acordo com o novo formato do CNAE.

Por fim, esse regime tributário também não atende os profissionais que prestam serviços de natureza intelectual, técnica, científica, desportiva, artística ou cultural.

Outros critérios

Também não podem se cadastrar as empresas que possuam algum débito com o INSS. Nesse caso, é necessário primeiramente regularizar a situação.

Se o empreendimento estiver sem inscrição no cadastro fiscal federal, ou com irregularidades perante ele, também não vai conseguir participar do programa sem antes resolver essa questão.

Vale à pena ressaltar que a adesão ao programa Simples Nacional é facultativa. Ou seja, mesmo que sua empresa preencha todos os pré-requisitos, não é necessário fazer parte dele se você não desejar. Você é livre para escolher o regime de tributação que achar mais conveniente.

Quem pode participar?

O primeiro critério que possibilita a participação nesse regime tributário é o respeito ao teto do faturamento estabelecido. Além disso, você vai ver agora alguns exemplos de atividades que não são vedadas. Ou seja, se você possui uma empresa de algum dos ramos que será descrito a seguir, pode aderir ao programa.

É liberado o ingresso de creches, escolas de educação básica, ensino fundamental e pré-escolas; agências de turismo; agências lotéricas; empresas que prestam serviços de manutenção de automóveis, motocicletas, bicicletas e similares; prestadoras de manutenção e instalação elétrica, hidráulica, serviços de carpintaria e pintura; escolas de idiomas, cursos técnicos ou voltados para as artes.

Além dessas, também podem participar desse regime de tributação as academias de atividades físicas em geral; escritórios de contabilidade; produtoras (de cinema, teatro); prestadoras de serviços de segurança, conservação e limpeza de patrimônio; empresas que produzem programas para computadores ou jogos digitais e outras.

Caso o seu ramo de atividade não tenha sido citado nem entre os que são vedados e nem entre os que são permitidos, você pode se informar junto à Receita Federal, procurando a sede órgão competente presente em sua cidade.

Após a Lei Geral

Além destas empresas, a partir de uma revisão da Lei Geral das micro e pequenas empresas realizada em 2014, outras empresas que eram inaptas a se enquadrar no Simples Nacional também ganharam direito a optar por este regime.

Esta revisão inclui empresas que prestam serviços de atividade intelectual, de natureza técnica, científica, desportiva, artística ou cultural. Também empresas que prestam serviços de instrutor, corretor, despachante, intermédio de negócios, consultoria, além de também incluir jornalistas e empresas de comunicação, advogados, dentistas e fisioterapeutas.

Estas novas possibilidades de adesão ao modelo do Simples Nacional beneficiaram mais de 450 mil empresas. Assim como também trouxeram uma maior flexibilização.

Pontos positivos do Simples

O Simples foi desenvolvido para ajudar os micro e pequenos empreendedores. Mas, na prática, quais as vantagens que ele traz para quem quer começar ou já tem o seu próprio negócio?

Vantagens financeiras

- A tributação é menor se comparada a outros regimes existentes, como o de lucro real ou lucro presumido, por exemplo. É possível que o valor total dos impostos tenha uma redução significativa. Isso pode fazer diferença para as finanças da empresa;

- Facilidade de pagamento, por ser realizado em um único boleto;

- As empresas que optam por esse regime tributário ganham a isenção relativa à apresentação de determinados documentos. Isso significa que elas não precisam apresentar o DACON (Demonstrativo da Apuração das Contribuições Fiscais) e nem o DCTF (Declaração de Débitos e Créditos de Tributos Federais);

- Toda a contabilidade se torna mais fácil.O que favorece os empresários que não desejam ou não podem contratar um contador, precisando cuidar disso sozinhos;

- Os custos trabalhistas são reduzidos, uma vez que não há a necessidade de contribuir com os 20% referentes ao INSS Patronal na folha de pagamento;

Menos burocracia

- Garantia de atendimento mais rápido, fácil e menos burocrático em órgãos do sistema previdenciário, trabalhista e tributário;

- Em licitações públicas, devido ao decreto 6.204/2007, micro e pequenas empresas podem participar de forma diferenciada e são favorecidas.Isso pode abrir as portas para que esse empreendedor tenha acesso a grandes negócios;

- Outra vantagem é que as empresas optantes são protegidas por lei em alguns aspectos. Por exemplo, existem regras que favorecem o micro e pequeno empresário no protesto de títulos, facilitando os pagamentos;

- Empreendimentos que participam do Simples Nacional têm a oportunidade de constituir SPE, ou seja, Sociedade de Propósito Específica. Isso significa que eles podem se unir para realizar compras e vendas no mercado em conjunto. O que é um bom recurso para conseguir melhores preços e condições;

- O único elemento que identifica a inscrição de uma empresa participante do Simples é o CNPJ. Não é necessário ter um cadastro diferente para cada instância(municipal, estadual e federal).

Existem pontos negativos?

Como em qualquer regime de tributação, o Simples Nacional também tem suas desvantagens. Não existe um programa que seja absolutamente perfeito. Isso, pois para atender a determinadas demandas, ele pode deixar a desejar em outros aspectos. É fundamental que o empresário conheça as possíveis desvantagens que esse sistema pode trazer antes de tomar a sua decisão. Por isso, vamos a elas.

- O cálculo não é executado com base no lucro, mas sim em cima do faturamento anual. Isso significa que é possível que uma empresa esteja tendo prejuízo e, mesmo assim, precise pagar os impostos;

- Para as empresas cadastradas nesse regime, não é marcado na nota fiscal o quanto está sendo pago de ICMS e IPI. Dessa forma, o cliente não pode reaver uma parte desse valor de volta. Essa desvantagem merece atenção especialmente para os empreendimentos industriais. Isso, pois a impossibilidade de recolher uma quantia em cima desses tributos pode fazer com que clientes grandes repensem;

- As pequenas empresas, para participar do Simples Nacional, podem declarar uma renda bruta de até R$ 7,2 milhões por ano. Desse total, até R$ 4,8 milhões podem vir do mercado interno e o restante é o teto permitido para exportações. Em alguns casos, isso pode desencorajar a empresa a crescer.Isso, porque se ela ultrapassar esse valor de faturamento, não irá mais poder participar. Ou, pior: para aumentar os lucros mas continuar com benefícios do programa, muitos empreendimentos acabam realizando operações ilegais.

E agora?

Basicamente, esses três itens são os pontos negativos mais significativos do programa. O mais recomendado é que o empresário avalie todas as opções de regimes de tributação possíveis para o seu negócio. Sempre levando em consideração os prós e contras de cada um. Como já mencionado, todos eles terão desvantagens, por isso, o segredo é ponderar quais serão menos prejudiciais para a empresa.

Como é feita a tributação pelo Simples Nacional?

Vamos entender de maneira simplificada e resumida como acontece a tributação sobre o negócio. À medida que você aumenta o seu faturamento, vai crescer também a alíquota de imposto. Ou seja, o valor fixo que é utilizado para o cálculo do tributo. Quem define as alíquotas é o próprio governo, com base no faturamento do último ano da empresa em questão.

No total, as atividades que são permitidas são divididas em seis categorias, chamadas de anexos. Cada uma dessas categorias possui 20 faixas diferentes de faturamento. As alíquotas variam de um anexo para o outro e o seu CNPJ vai determinar a qual deles você pertence. O anexo (ou categoria) 1 é para o comércio, o 2 é para a indústria e os demais são para a área de serviços.

As alíquotas, portanto, variam de acordo com o anexo e com a faixa de faturamento em que você se encontra. Por exemplo: a alíquota relativa à menor das 20 faixas de faturamento varia de 4,5% a quase 17%, dependendo do anexo ao qual a empresa pertença.

Graças à internet, tudo fica mais fácil. É possível fazer o cálculo da alíquota incidente sobre o seu negócio totalmente online, acessando o site. Além de fazer esse cálculo, também é possível comparar o Simples Nacional com o programa de tributação de Lucro Presumido, para que o empresário possa avaliar qual é a melhor opção para ele.

Como ingressar no Simples Nacional?

Existem duas possibilidades:

- Empresas que estão começando as suas atividades.Nesse caso, a empresa realiza a sua inscrição no CNPJ, inscrição estadual e municipal. Depois disso, o empreendedor terá um prazo de 30 dias contando a partir da última inscrição realizada e deferida para optar pelo Simples Nacional. É importante prezar pela agilidade, porque não podem ter se passado 180 dias corridos após a inscrição no CNPJ. Por isso, o ideal é fazer as inscrições estadual e municipal logo em seguida do CNPJ. Se o prazo estiver ultrapassado, o empresário só vai poder se cadastrar no programa em janeiro do ano seguinte.

- Empresas já existentes, que não estejam começando:Para esses empreendimentos, a adesão ao Simples é realizada anualmente em janeiro em todos os dias úteis deste mês. Mas o empresário pode fazer um agendamento, manifestando a sua intenção de aderir ao regime em qualquer momento. Inclusive, o mais indicado é que ele faça isso mesmo. Pois, ao agendar, ele já vai saber se existe alguma irregularidade ou pendência que o impeça de se inscrever. Desse modo, terá mais tempo para resolver tudo.

Muitas vezes, quando o empresário espera a chegada do mês de janeiro sem ter agendado antes, o período de um mês acaba não sendo suficiente para que ele regularize a situação da empresa. Assim, acaba se prejudicando e passando mais um ano precisando aderir a outro regime de tributação.

Importante

A única forma de optar pelo Simples Nacional é pela internet, por meio do portal do próprio programa. Na aba de serviços, localizada na parte superior esquerda da tela, você vai clicar em “opção”. Depois em “solicitação de opção pelo Simples Nacional”.

Acompanhamento

Após este processo é possível acompanhar o andamento de sua solicitação. Basta acessar a guia “Acompanhamento de Formalização da Opção pelo Simples Nacional”.

Após a solicitação para entrar no regime de tributação for aceita, aparecerá uma mensagem de confirmação. Ela significa que a empresa já faz parte do Simples Nacional a partir de 1º de janeiro do ano vigente. A data de entrada independe da data de solicitação.

Em caso de negativa para a empresa ingressar no Simples Nacional, é preciso verificar se o empreendimento realmente se encaixa nas condições exigidas. Ou então, conferir se possui alguma pendência com os órgãos públicos.

Qualquer pendência pode ser solucionada até a data limite para ingressar no regime, de acordo com cada empreendimento. Caso contrário, a empresa só poderá realizar a solicitação em janeiro do outro ano.

Possuindo todas as condições para a entrada no Simples Nacional e sem nenhuma pendência com órgãos públicos, a Receita Federal irá realizar uma nova verificação. E então a empresa poderá aderir ao regime do Simples Nacional.

E ao sair do Simples Nacional?

É normal que, em algum momento, a empresa precise deixar esse regime tributário. Na maioria das vezes, isso acontece porque o empreendimento cresceu e ultrapassou os limites de faturamento, deixando de ser uma pequena empresa.

Quando isso acontece, é possível que o pagamento de impostos aumente em até 40%. Diante disso, pode ser que em algum momento você se veja diante do dilema “continuar crescendo ou estacionar e continuar com esse regime de tributação?”. A decisão deve ser muito bem pensada.

Para saber mais sobre o programa, você pode acessar a lei 128/2008, disponível na internet, e se inteirar de todos os detalhes.

Agendamento de opção pelo Simples Nacional

Antes de efetuar a solicitação para entrar no Simples Nacional, as empresas podem saber antecipadamente se poderão se enquadrar no regime tributário. Isso acontece mediante agendamento. Esse agendamento pode ser feito em todos os anos a partir do primeiro dia útil do mês de novembro até o penúltimo dia útil de dezembro do mesmo ano.

Este agendamento também deve ser feito pelo site do Simples Nacional, por meio do guia “Agendamento de Opção pelo Simples Nacional. Fazendo este processo, a empresa saberá se possui alguma pendência para resolver antes de fazer a solicitação.

Mas vale destacar que o agendamento só é válido para as empresas que já se encontram em atividade no mercado. As empresas que estão começando o negócio, deverão obrigatoriamente realizar a solicitação diretamente se desejarem se enquadrar no Simples Nacional.

Tanto para o processo de solicitação, quanto para o de agendamento, as empresas devem possuir um certificado digital.

Quando é recomendado ingressar no regime do Simples Nacional?

Mesmo com muitas vantagens do Simples Nacional, cada empresa deve analisar especificamente a sua situação antes de optar por qual regime tributário se encaixar.

Especialistas no assunto afirmam que o Simples Nacional é mais adequado para empresas que possuam altos gastos com o pró-labore, que está ligado a remuneração dos sócio-proprietários, assim como também é indicado para empreendimentos que apresentam elevados gastos com salários de funcionários autônomos.

O trabalho de um contador pode ser fundamental para auxiliar as empresas a decidirem por qual regime tributário adotar.

O que significa DAS?

Não tem como falar em Simples Nacional sem associar tal tributação ao DAS. Essa é uma sigla que recorrentemente aparece entre os tópicos deste assunto.

E você sabe o que essas três letras significam e o quanto estão ligadas a empreendedores e empresários? DAS é a contração de “Documento de Arrecadação do Simples Nacional”. Ela é o único pagamento que deve ser mensalmente feito pelos optantes da Simples Nacional e que soma todas as tributações e impostos em uma só guia.

Neste documento vem o valor total a ser pago. Ou seja, é uma taxa de recolhimento que tanto micro quanto pequenas empresas devem recolher para manter-se em dia com a Receita. Basicamente, a DAS unifica as seguintes taxas em uma única guia: COFINS, CSLL, IPI, IRPJ e ISS.

Outra taxa que também se encontra unificada no pagamento da DAS é a Contribuição Previdenciária. Ela beneficia a diferentes esferas graças aos repasses automáticos da Receita ao Município, Estado e União.

Ao invés da empresa ter que quitar inúmeros boletos todo mês, este documento facilita ambos os lados. Isso, porque o empresário e empreendedor tem maior praticidade na quitação dos deveres. E, o órgão público consegue unificar tudo e cobrar de um jeito muito mais simples e fácil.

Vale citar ainda que uma das grandes praticidades da DAS é que ela pode ser recolhida em qualquer agência bancária. Essa é outra entre as facilidades pensadas para estimular o empresário a pagar sempre em dia a contribuição.

Como calcular o valor do DAS e como emitir?

O modelo Simples Nacional foi criado com um único e exclusivo fim: Facilitar a vida do empresário! Partindo deste princípio, seu cálculo é essencialmente simples e pode ser entendido através das seguintes etapas:

Empresas elegíveis

Como você já sabe, o Simples Nacional não é um meio tributário disponível para qualquer empresa, mas sim para aquelas que são consideradas como micro ou pequenas.

Para diferenciar as empresas e seus respectivos portes, a lei define que pode ser enquadrada no Simples Nacional todas as organizações chamadas microempresas, sendo estas que no último ano calendário auferiram o teto máximo de receita bruta de até R$ 120 mil reais, ou de pequeno porte para receita máxima de R$ 200 mil reais.

Avaliar os ganhos do último ano calendário é o primeiro passo para calcular o valor a ser pago no DAS.

Receita proporcionalizada

Há duas formas de se calcular o valor da DAS e ambos se baseiam na apuração das receitas alcançadas pela empresa.

No primeiro caso, para as micro e pequenas empresas com mais de 13 meses de operação dentro do Simples Nacional, ou seja, com um ano calendário completo, considera-se como base os últimos 12 meses de apuração.

Entretanto, para aquelas que fizeram a opção pelo Simples Nacional agora e não possuem um período passível de apuração, o cálculo segue a proporcionalidade prevista pelo Artigo 5º que e encontra na Resolução CGSN 051 de 2008.

Nesta lei está previsto que nestes casos, a fim de uma determinação mais certa sobre a alíquota a ser paga no DAS, será necessário multiplicar o mês de apuração da receita por 12, equivalendo o valor, portanto, a um possível total bruto de um ano completo.

Demais meses

Uma vez encontrada a receita bruta proporcionalizada, até que se cumpra o primeiro ano como optante do Simples Nacional, será necessário trabalhar com médias aritméticas a fim de que os resultados sejam o mais próximo possível da realidade.

Portanto, no terceiro mês, por exemplo, deverão ser somados os valores brutos das receitas dos três períodos para que se determine sua média – encontrada a partir da soma dos três valores e posteriormente dividindo-se pelo mesmo número de meses, neste caso 3 – e depois se deve fazer ainda a multiplicação do valor encontrado por 12.

A receita bruta média encontrada servirá como base para o pagamento da alíquota do DAS.

Ao atingir os 13 meses, basta passar a considerar o último ano calendário completo para tal determinação não precisando, portanto, realizar tais cálculos.

Emitindo o DAS

Para emitir o guia de pagamento do DAS basta acessar ao portal do empreendedor e encontrar a opção “MEI – Microempreendedor Individual”. Após clicar no ícone, procure por “Emissão de carnê de pagamento – DAS”.

Para acessar é necessário preencher o CNPJ do empreendimento. Depois disso procure pelo ícone “Emitir Guia de Pagamento” e depois “Pagamento Mensal”.

Escolha o ano calendário, determine os meses para emissão do boleto e clique em imprimir. Todos os contribuintes do Simples Nacional devem necessariamente utilizar o sistema da Receita Federal para efetuar o cálculo do DAS e posteriormente imprimir o documento de arrecadação.

Novos CNAE no Simples Nacional

Os códigos da Classificação Nacional de Atividades Econômicas (CNAE) que são aceitos pelo Simples Nacional são muitos. Desde diferentes cultivos, criação de animais para abate, serviços diversos, extração, fabricação, impressão entre outros.

Dificilmente alguma categoria profissional não é aceita, mas vale ressaltar que é importante verificar através do Portal ou em consulta a um profissional da contabilidade para ter certeza de que o ramo está dentro desta gigantesca listagem.

SIMEI

Também é impossível falar em Simples Nacional, sem falar no SIMEI, que é o sistema de recolhimento em valores fixos mensais da tributação exigida pelo simples aos Microempreendedores individuais que estão inseridos no regime tributário. Neste caso, os tributos são os seguintes:

- R$ 39,40 de CPP – Contribuição Patronal Previdenciária

- R$ 5,00 de ICMS- Imposto sobre Circulação de Mercadorias e Serviços

- R$ 1,00 de ISS- Imposto sobre Serviços de Qualquer Natureza

Todos estes pagamentos são efetuados de uma forma mensal, como destacamos acima, seja qual for o valor de receita bruta das microempresas individuais.

É importante ressaltar também que para a contratação de um funcionário, o MEI terá ainda que arcar com valores de 8% referente FGTS e 3% de previdência social, embora esteja completamente isento dos outros impostos exigidos para os demais contribuintes do Simples Nacional.

Outra obrigação do Microempreendedor Individual está relacionada a emissão de notas fiscais, que devem ser documentadas em um relatório, mediante a cada recebimento de compras de produtos ou serviços ou emitidas para clientes.

Conteúdo original eGestor / Jornal Contábil

ECF: Prazo para entrega termina em julho

O prazo para entregar a ECF - Escrituração Contábil Fiscal termina dia 31 de julho. As empresas tributadas no regime real, lucro presumido, isentas ou imunes devem estar preparadas, já que o não cumprimento pode gerar multas.

A ECF tem como objetivo principal interligar os dados contábeis e fiscais que se referem a apuração do Imposto de Renda e da Contribuição Social do ano anterior. O processo adianta as informações ao Fisco tornando mais eficiente a fiscalização por meio do cruzamento de dados digitais.

O contribuinte precisa realizar, por meio de validações, o preenchimento e o controle das partes A e B do Livro Eletrônico de Apuração da Base de Cálculo da CSLL e do Livro Eletrônico de Apuração do Lucro Real. Todos os dados apresentados nos livros precisam ser controlados e condizer com os saldos informados no ano anterior, na parte B.

A cobrança demonstra como a Empresa calculou os tributos fazendo uma memória de cálculo e comparando com os recolhimentos efetuados ao longo do ano. Como são de competência Federal, as informações prestadas são checadas pelo SPED.

Quem deve enviar

- Pessoas jurídicas optantes pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições do Simples Nacional;

- Órgãos públicos, autarquias e fundações públicas;

- Pessoas jurídicas que não tenham efetuado qualquer atividade operacional, não operacional, patrimonial ou financeira durante todo o ano-calendário;

Como enviar

- Preencher todos os dados do SPED e assinalar digitalmente o sistema:

- Em caso de extinção, cisão parcial, cisão total, fusão ou incorporação, a ECF deverá ser entregue pelas pessoas jurídicas extintas, cindidas, fusionadas, incorporadas e incorporadoras até o último dia útil do terceiro mês da ação;

- Nos casos em que as pessoas jurídicas incorporadora e incorporada tenham o mesmo controlador desde o ano-calendário anterior, a obrigatoriedade de entrega do ECF não é aplicada;

Multas

A entrega da ECF é lei federal, sendo obrigatória para todas as empresas que se encaixam no procedimento. Quando a exigência não é cumprida, ou as informações apresentam dados incoerentes, o contribuinte fica sujeito ao pagamento de multas.

No entanto, caso seja comprovado que os erros ocorreram por desconhecimento ou falha operacional da empresa, as punições podem ser revogadas.

Sobre a ECF

A ECF substituiu a DIPJ - Declaração de Informações Econômico-Fiscais da Pessoa Jurídica, em 2014.

Ela foi criada em 2013, como medida provisória, e convertida na Lei 12.973 no ano seguinte. Trata-se do livro contábil-fiscal-societário do SPED e tem como objetivo interligar os dados contábeis e fiscais para comprovação da base de cálculo da CSLL e do IRPJ.

O preenchimento e entrega são obrigatórios para todas as empresas (menos para as optantes do Simples Nacional) , com o limite de prazo sempre dia 31 de julho do ano seguinte.

Fonte: Portal Contábeis

Documentos na contabilidade: Saiba quais devem ser entregues mensalmente

Manter um negócio funcionando financeiramente de forma saudável é um grande desafio. Isso, porque a empresa tem o dever de fornecer uma série de documentos para contabilidade, por exemplo, arquivos fiscais e tributários, comprovantes de venda e recebimento, enfim, tudo que comprove a geração de receitas e despesas em relação às operações da organização.

A entrega correta e dentro do prazo dos documentos para a contabilidade oferece maior segurança quanto aos cálculos e a geração dos livros obrigatórios.

É a partir das informações enviadas ao contador que o negócio se mantém regular e legalizado, impedindo que a empresa sofra sanções e outras penalidades. Além disso, com a ajuda de um contador, é possível contar com dicas e orientações sobre como reduzir os tributos, sem que isso configure sonegação fiscal.

Vejamos quais os documentos para contabilidade que devem ser entregues mensalmente e como manter uma organização efetiva de todas essas informações. Continue a leitura e saiba mais!

Documentos trabalhistas

Atualmente, empresas de todos os portes e segmentos têm funcionários, seja para o atendimento de telefone, seja para a limpeza e manutenção, seja para tantas outras funções.

A legislação trabalhista, principalmente com a Reforma Trabalhista, exige que sejam encaminhados uma série de documentos para contabilidade. Sendo eles:

Guias de contribuição

Manter as contribuições em dia é uma das obrigações da empresa, e com a entrada do Sistema Público de Escrituração Digital – SPED e do eSocial, o governo terá acesso às informações e manterá uma fiscalização maior, visto que poderá autuar a empresa; pois é uma infração prevista em lei. A cada guia paga, seja ela relacionada a folha de pagamento ou contribuição fiscal, há comprovação através de recibo, o qual deve ser enviado à contabilidade para apuração e geração de documentos contábeis que informam a saúde da empresa.

Outra informação importante é que além de enviados à contabilidade, os mesmos deverão ser arquivados na empresa por determinado período (cada documento possui sua validade) como comprovação, caso haja uma fiscalização. Pois diante de fiscalizações, os documentos físicos é que devem ser apresentados.

Recibos de pagamento

Fique atento aos comprovantes de pagamentos, como recibos de férias, salários, pró-labores, e demais dados e informações, pois os mesmos devem ser enviados à Contabilidade assim que o fato ocorrer, para que a conciliação bancária aconteça. Com o e-Social entrando em vigor a empresa passa a ter um calendário de envios e prazos, que deve ser cumprido.

No caso de descumprimento, há a incidência de multas e sanções, além, é claro, da possibilidade de interromper as atividades operacionais.

Movimentos e recibos de Autônomos

A cada pagamento efetivado para Autônomos (prestadores de serviço), deve-se realizar a emissão do Recibo de Pagamento Autônomo (RPA), o qual deve ser encaminhado à Contabilidade, assim que emitido (além de outros documentos dos cooperados) para que o recolhimento de INSS e ISS seja devidamente realizado e dentro do prazo e para que haja a devida conciliação e escrituração, pela Contabilidade. O atraso no envio do RPA ou o não envio do mesmo, também acarreta multas a empresa.

Documentos fiscais

Inúmeros são os documentos fiscais que devem ser repassados ao contador. Vejamos alguns:

Comprovante de pagamento de tributos

Todos os recibos referentes ao pagamento de tributos, transferências, contribuições devem ser repassados ao contador, garantindo que o envio ao Fisco seja realizado no prazo correto e fique livre de multas. Por exemplo, comprovantes de DAS, DARFs, GAREs, entre outros.

É por meio desses comprovantes que uma série de obrigações é elaborada. Qualquer erro ou falha na informação prestada compromete seriamente os resultados da empresa.

Notas fiscais

Todas as notas fiscais e invoices de entrada e saída devem ser armazenadas. Isso porque tais documentos comprovam o faturamento da empresa em determinado período, bem como o valor das saídas — que atestam o quanto de compras foram realizadas e serviços contratados, o pagamento dos tributos e demais movimentações do negócio.

Despesas diversas

As despesas diversas são aquelas que incorrem no negócio e estão relacionadas ao bom funcionamento da empresa. Aqui, podemos citar comprovantes de energia elétrica, telefone/internet, material de escritório, reembolso (pedágio, km, hospedagem) e outros gastos que precisam ser lançados na contabilidade.

Vale destacar que o envio desses documentos para contabilidade é um elemento estrutural para a elaboração da Demonstração do Resultado. Por isso, mantenha cópia de toda essa documentação e assegure-se de que os valores informados estejam lançados corretamente.

Qualquer omissão e erro nesses documentos podem gerar pesadas multas ao empreendedor e levar o gestor e investidores a interpretações equivocadas quanto aos resultados do seu negócio.

Documentos contábeis

O envio de documentos para a contabilidade referentes às movimentações fiscais, tributárias e contábeis é de suma importância para a elaboração das obrigações acessórias e, principalmente, para a interpretação de relatórios que possibilitem a correta análise dos resultados do negócio.

- Recibos de aquisições de natureza diversa;

- Controle de Recebíveis;

- Extratos bancários que comprovem a movimentação mensal, empréstimos e investimentos;

- Extrato de cartões de crédito e de descontos em duplicatas;

- Contratos de investimento, financiamento, apólice de seguro, leasing, locação etc.;

É fundamental que o empreendedor mantenha a correta gestão dos documentos do seu negócio e que encaminhe todos os arquivos dentro dos prazos estabelecidos para o contador e em caso de dúvidas, entrar em contato com os times responsáveis (Fiscal, DP e Contábil) para alinhamento.

A melhor forma de evitar problemas com os órgãos fiscalizadores e demais entidades governamentais é estar em dia com a entrega de toda documentação ao escritório de contabilidade. Apenas assim, será possível manter uma gestão eficiente e com o negócio regularmente funcionando. Fique atento a todos os arquivos exigidos pelo seu contador e estabeleça um calendário de entrega. Isso garante uma gestão eficiente e concentrada na real situação do negócio.

Qual o modelo de tributação ideal para o século 21?

Rodrigo Maia, presidente da Câmara dos Deputados, já sinalizou que assim que a reforma da Previdência sair da fase de comissão, sua prioridade será o texto que muda o sistema tributário brasileiro.

Entre os projetos de reforma tributária que tramitam no Congresso, aquele que tem avançado mais nasceu dentro do Centro de Cidadania Fiscal (CCiF), encabeçado pelo economista Bernard Appy. Sua proposta é baseada na substituição de cinco tributos (ICMS, IPI, Pis, Cofins e ISS) por um único imposto batizado de Imposto sobre Bens e Serviços (IBS).

Apesar das críticas em relação ao longo tempo de transição (dez anos) entre o modelo vigente e o proposto por Appy, e a resistência política que causa diante da expectativa de perda de receita por parte de estados municípios, a simplificação que essa reforma traria é considerada positiva.

Mas esse seria realmente o modelo tributário ideal para o Brasil se firmar como um país competitivo no século 21? Nos últimos anos, um novo elemento começou a preocupar os governos, que temem perda de arrecadação diante do inevitável avanço da economia digital.

As transações digitais quebraram paradigmas tributários, levando a questionamentos a respeito do local onde os lucros devem ser tributados. Tributar pelo conceito clássico, baseado na presença física da empresa, parece não fazer mais sentido.

Nos Estados Unidos, por exemplo, a Suprema Corte decidiu na última sexta-feira, 21/06, que varejistas de e-commerce recolham impostos com base nos estados onde as vendas foram realizadas, mesmo que não tenham presença física nesses estados.

Na Europa se estudam mecanismos para tributar o lucro de empresas que operam na economia digital, independentemente de sua presença no país que recolherá o imposto.

Por aqui, Bernard Appy diz que sua proposta de unificar os principais impostos do país seria a base para a tributação de serviços dentro da economia digital.

O economista Fernando Rezende, professor da Escola Brasileira de Administração Pública e de Empresas (Ebape), vê a questão por um prisma diferente. Para ele, não há como se adequar a esse novo modelo de economia sem encontrar outras formas de se financiar a Previdência.

“O mercado de trabalho também está mudando com a economia digital. A tendência é que a erosão que acontece na Previdência aumente rapidamente nos próximos anos”, disse Rezende nesta segunda-feira, 24/06, durante reunião do Conselho de Altos Estudos de Finanças e Tributação (Caeft), da Associação Comercial de São Paulo (ACSP).

A desintermediação da atividade produtiva causada pelas transações digitais acaba com a cadeia produtiva tradicional, o que, por consequência, afeta o emprego tradicional.

“Por isso, o primeiro passo é cuidar do regime da Previdência, porque as mudanças no mercado de trabalho são rápidas. Depois podemos discutir o restante das mudanças”, disse Rezende.

O temor do professor da Ebape é que a rigidez das normas no Brasil faça o país ficar para trás na adequação a essa nova realidade da economia mundial.

“Com a velocidade das mudanças que estão em curso, o principal risco que vejo é que qualquer discussão de uma PEC do sistema tributário aumente o texto da Constituição. Vamos acabar colocando na Constituição um dispositivo transitório a espera de uma legislação, que nunca virá", disse.

Rezende lembra que, enquanto na Europa estão discutindo formas de registrar as empresas globais em um único local, no Brasil ainda não se conseguiu implantar o Cadastro Único de Contribuintes.

O impacto da economia digital é tratado em âmbito dos governos europeus como uma maneira de acabar com a desigualdade de tributação entre as empresas tradicionais e aquelas que operam na economia digital.

Na Europa, a tributação sobre o lucro chega a 23,2% para as empresas da economia tradicional, enquanto que para uma empresa que opera no e-commerce, ela varia de 8,9% a 10,1, segundo dados do Ecofin, uma espécie de Confaz Europeu.

Nos Estado Unidos a Suprema Corte decidiu favoravelmente aos governadores, que afirmaram que as vendas online estavam resultando em perdas bilionárias para a arrecadação.

O Brasil, segundo Rezende, figura entre os protagonistas de mudanças nos modelos tributárias - foi um dos pioneiros na implantação da tributação sobre valor adicionado, por exemplo. Sendo assim, segundo ele, saberá aproveitar o momento de discussão de uma reforma tributária ampla para definir qual será seu papel dentro da economia digital.

Por Renato Carbonari Ibelli

Fonte: Diário do Comércio

Sete termos contábeis que todo empresário precisa conhecer

A contabilidade é uma área imprescindível em qualquer empresa. Com ela, o empreendedor pode avaliar as ações que estão gerando lucro, identificar os pontos críticos e fazer previsões sobre determinado investimento. No entanto, existem aqueles que não dão a devida importância a esse departamento e acabam negligenciando o aprendizado em relação a alguns termos contábeis.

Compreender a movimentação do seu negócio e os aspectos que poderão torná-lo mais próspero são premissas que todos que têm um empreendimento devem estabelecer. O mercado exige um diferencial competitivo para ser relevante na vida dos consumidores. Logo, conheça bem as suas aplicações e saiba se elas apresentarão um bom retorno.

Nos tópicos abaixo, você encontrará um dicionário contábil contendo 7 significados que ajudarão a melhorar sua maneira de gestão empresarial. Confira a seguir e boa leitura!

1. Balanço patrimonial

A contabilidade é uma área que tem como principal objetivo cuidar do patrimônio de uma empresa. Logo, é preciso entender as consequências de suas escolhas, o impacto de cada aquisição, as variações econômicas que podem definir seu sucesso, ressaltando também a importância das avaliações qualitativas e quantitativas. O empreendedor terá um controle sobre essas questões ao fazer um balanço patrimonial.

Este é um dos termos contábeis que trará uma ampla visão da movimentação financeira do seu negócio. Nele, estarão todos os bens adquiridos, obrigações tributárias, os informes de pagamentos e se sua marca fez o uso de alguma lei de incentivo fiscal. Tais informações são separadas categoricamente e por meio delas é possível visualizar a evolução obtida durante o período escolhido de análise.

Isso facilita a criação de um planejamento estratégico e traz mais segurança para a vida do empresário. Afinal, conhecer todas as arestas do seu empreendimento, concederá grandes oportunidades financeiras. Em suma, fale com um contador e tenha acesso a esse relatório obrigatório que fará a diferença na sua rotina comercial.

2. Demonstração de resultado do exercício

Também conhecida pela sigla DRE, este é um dos termos contábeis que apresenta a mesma importância que o tópico anterior. Nele há uma série de informações relacionadas aos lucros e perdas resultantes de todos os custos, despesas e receitas que foram geradas na empresa. Ela é obrigatória, assim como o balanço patrimonial, e é de extrema relevância para os stakeholders.

Estarão contidos neste documento os dados dos serviços que a companhia dispõe, abatimentos, impostos e o quantitativo das vendas que foram feitas apresentadas em valor bruto. Ele antecede a declaração de imposto de renda e, se bem usada, pode trazer mais rentabilidade nas atividades comerciais dos vendedores que fazem parte do seu time.

3. Custo fixo

Eis um termo do dicionário contábil que muitos já devem ter visto. Ele corresponde ao total dos gastos imutáveis do seu empreendimento: conta de água, luz, telefone, internet, aluguel (caso sua empresa não tenha uma sede própria), os salários dos seus funcionários, entre outros. Ou seja, todos os recursos e materiais que permitem que sua marca realize diariamente suas atividades.

4. Custo variável

São aqueles custos que apresentam variações em seus gastos devido ao número necessário para atingir uma demanda que foi estabelecida. Logo, é preciso adquirir novos materiais, insumos e descontar na folha de pagamento as horas extras feitas pelos seus colaboradores. Eventos assim geralmente acontecem em períodos sazonais, quando aumenta a procura pelos produtos oferecidos, ou em outras ocasiões relacionadas ao nível de produção.

5. Fluxo de caixa

Trazendo uma previsão em relação a todas as entradas e saídas da rotina financeira, o fluxo de caixa é o documento que dispõe de informações relacionadas a compras de matéria-prima, contas obrigatórias da empresa, entrada de capital e os informes sobre o pagamento dos salários dos colaboradores, que fazem parte de todos os departamentos da sua marca.

Em gestão de projetos, ele é usado no monitoramento de custos, relatando qual a atual quantia disponível e quais gastos foram precisos ao se dedicar a ofertar um resultado único ao cliente. Em suma, uma boa forma de ter controle das atividades financeiras para poder fazer uma projeção do quanto terá acessível no futuro.

6. Ativo

Essa palavra contida no dicionário contábil é caracterizada por todas as vantagens financeiras que uma empresa tem: contas a receber, tributos de renda fixa, aluguéis de imóveis que são de sua propriedade, máquinas, equipamentos e demais meios que trarão um retorno financeiro a longo prazo. Esses custos são fáceis de serem medidos pelo empreendedor.

7. Passivo

Este termo é totalmente o oposto do tópico anterior: dívidas, contas a pagar, obrigações físicas e jurídicas que a empresa precisa prestar e conservar na regularização da sua situação enquanto prestadora de serviços. É importante que o empreendedor esteja atento ao pagamento de todas elas e mantenha uma boa análise financeira. Afinal, é preciso se prevenir e passar uma imagem de confiança para seus clientes.

Independentemente se você é dono de uma empresa pequena ou é um MEI, a contabilidade é de extrema importância para o futuro do seu negócio. Apesar de o microempreendedor não ser obrigado a ter um escritório contábil, ter um profissional da área ajuda no comprometimento de tarefas em que ele já conhece e já sabe como proceder em todas elas.

É preciso ressignificar a proposta de tal função: ela não é um departamento que só estará presente em empresas multinacionais. É seguro dizer que toda marca que deseja ter relevância no mercado precisa conhecer o cotidiano das suas atividades e estar por dentro de certas palavras contidas no dicionário contábil.

Como você percebeu ao ler este artigo, existem muitos termos contábeis que revelam informações importantes sobre o andamento da sua empresa. Sem a análise e o monitoramento delas, o empreendedor perde grandes oportunidades de negócio e fica se baseando no achismo em suas tomadas de decisões. Em suma, sempre tenha dados e relatórios ao seu alcance.

Conteúdo original MG Auditoria e Consultoria

Receita Federal autua mais de 5 mil empresas por irregularidades no Imposto de Renda e alerta sobre novas autuações

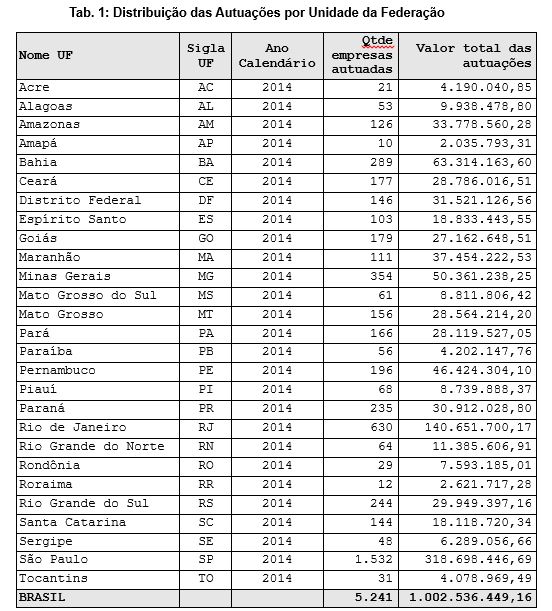

A Receita Federal autuou nos meses de março, abril e maio 5.241 empresas por irregularidades no Imposto de Renda da Pessoa Jurídica e na Contribuição Social sobre o Lucro Líquido do ano-calendário 2014. O crédito tributário lançado, que inclui juros moratórios e multa de ofício de 75%, totalizou R$ 1.002.536.449,16. As irregularidades foram apuradas na Malha Fiscal Pessoa Jurídica e consistem na insuficiência de recolhimento e declaração em DCTF do imposto e contribuição apurados na Escrituração Contábil Fiscal – ECF.

Tab. 1: Distribuição das Autuações por Unidade da Federação

(*) Valor da autuação, que inclui valor do tributo, juros de mora e multa de ofício de 75%.

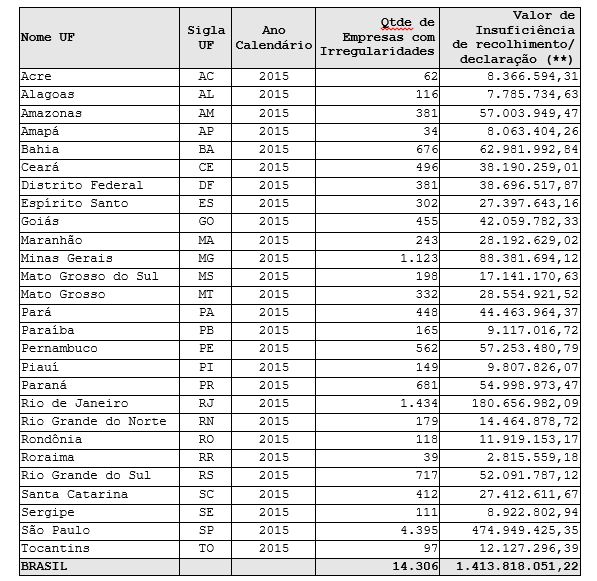

A Receita Federal orienta as empresas com irregularidades noIRPJ e na CSLL dos anos-calendário seguintes a se autorregularizarem. Em junho de 2019, serão iniciadas as ações atinentes ao ano-calendário 2015, com envio de cartas para mais de 14.000 empresas que apresentam inconsistências nos recolhimentos e declarações de IRPJ e CSLL de aproximadamente 1,5 bilhão de Reais.

O demonstrativo das inconsistências, bem como as orientações para a autorregularização, constarão na carta a ser enviada ao endereço cadastral constante do Cadastro Nacional da Pessoa Jurídica e na caixa postal dos contribuintes. A caixa postal pode ser acessada no sítio eletrônico da RFB, no portal e-CAC.

Tab. 2: Distribuição das Empresas a serem Notificadas de Irregularidades no IRPJ e CSLL

(**) Valor do tributo sem acréscimo de juros moratórios e de multa de ofício.

Essa é mais uma etapa da série de ações do Projeto Malha Fiscal da Pessoa Jurídica da Receita Federal, que tem como objetivo identificar “inconsistências” no recolhimento de tributos por meio do cruzamento de informações eletrônicas.

Fonte: Receita Federal